炎炎夏日,轰轰烈烈的外卖补贴,实则是一场惨烈的资本消耗战。这场由京东发起、阿里加码和美团被迫加入的补贴大战,不仅将外卖打成一片“焦土”,也让各方付出高昂代价。

亿邦动力根据财报数据推算,仅二季度,三大平台投入外卖大战的营销开支至少为300亿元(此前高盛预测总投入为250亿元);与此同时,三大平台的利润却较去年同期减少超200亿元。

成本增加,利润失血,同样引发资本市场强烈回应。2025年以来,截至9月2日股市收盘,恒生科技指数涨超30%,而三大平台的总市值却较最高点跌超8000亿元。特别是美团,跌幅达到46%。很难将市值变化与外卖烧钱对等,但它很大程度上反映了资本市场的态度。

三家投入数百亿元,争夺一年只有300亿元利润的外卖,很显然只是前菜。通过低价高频的外卖,将流量引入电商和生活服务等领域,争夺万亿即时零售市场的入口,可能才是真正的战场。在最近的财报电话会上,阿里巴巴中国电商事业群CEO蒋凡就预计,未来三年,闪购和即时零售将为平台带来1万亿交易增量。

尽管监管已经出手降温,但这场战事并未结束,而是从简单粗暴的“烧钱”转向更为纵深的竞争。相比于电商,即时零售更为分散和本地化,也更强调履约服务。资本消耗战背后,一场重塑零售业格局的持久战,已然开启。

烧不出赢家

当京东向美团发起挑战的时候,谁也不会想到,这将是一场极为惨烈的消耗战。在一季度财报电话会上,美团创始人王兴称,似乎每个互联网玩家都想在这场游戏中投入他们的100亿元,而美团“会不惜一切代价赢得这场竞争”。

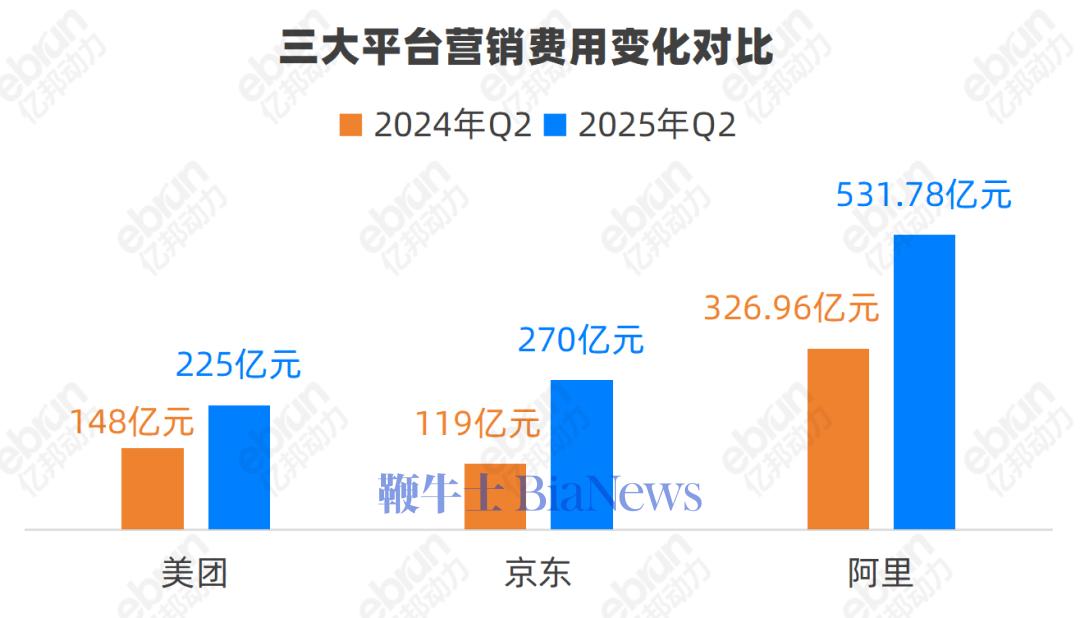

市场当时已有共识,代价不仅包括补贴,还可能损失掉一部分利润。为了抢占市场和用户,三大平台均在二季度推出巨额红包补贴。从最近发布的二季度财报来看,三大平台的销售支出和营销费用出现大幅攀升,总额超过320亿元。

京东发起外卖大战,付出了不菲代价。三大平台中,京东二季度营销开支270亿元,增加151亿元,涨幅为127.6%,不论增幅还是绝对值,都是最多的。这使京东营销开支占收入的比例,也从去年同期的4.1%,提高到今年二季度的7.6%。

阿里巴巴于4月底推出“淘宝闪购”,正式加入外卖大战,一直主打大额补贴。二季度,阿里巴巴销售和市场费用开支增加204.82亿元至531.78亿元,同比增长62.6%,占收入的比例从13.4%提升至21.5%。不过新增投入不仅用于闪购,也用于电商业务,如按50%比例计算,外卖投入至少超100亿(此前阿里称外卖业务一年补贴500亿元,意味着单季分摊超百亿)。

作为被迫应战的一方,美团二季度的销售及营销开支反而更少,仅增加77亿元,总额达到225亿元,同比增长51.8%。不过,美团营销开支占收入的比例,从18.0%提升至24.5%,为三大平台最高。

费用全线大幅攀升,直接结果就是利润被侵蚀。从二季度的净利润表现来看,三大平台无一幸免,全部落得大幅下滑,利润损失至少达200多亿元。

美团受冲击最大,二季度营收918.4亿元,同比增长11.7%,经调整净利润同比暴跌89%至14.9亿元,较去年同期少赚121亿元。与外卖相关的本地生活业务,二季度利润37.2亿元,同比下降75.6%,利润率从去年25.1%下降到5.7%。

得益于4 月底推出的淘宝闪购,2025年二季度阿里即时零售收入147.84亿元同比增长12%,财报未单独披露即时零售的利润。不过,对于阿里中国电商集团经调整EBITA(息税摊销前利润,净利润加上利息、所得税和摊销费用的总和)缩水超100亿元,财报称主要是对淘宝闪购等投入所致。根据安盈基金的测算,即时零售贡献的EBITA约为-156亿元。

而发起挑战的京东,尽管包括外卖业务在内的新业务收入大幅增长至139亿元,但营业成本144亿元和经营费用144亿元,亏损达到148亿元。

亿邦动力粗略估算,三大巨头少赚了200多亿元。投入与利润变化,也迅速反映在公司的股价上。尤其是美团,8月27日发布财报,次日股价大跌12.55%,同一天京东下跌超5%,阿里巴巴下跌超4%。

此后,尽管股价有所反弹,但自今年以来累计跌幅依然惊人。截至9月2日收盘,美团股价较最高点累计跌超46%,市值下降4834亿元;京东股价较最高点累计跌超32.56%,市值下降1501亿元;阿里巴巴仅跌6.65%,市值下降1679.65亿元。

考验在三季度

一种说法认为,京东向美团发起挑战,阿里巴巴坐收渔翁之利。300多亿补贴砸向市场,让阿里用外卖把淘宝给打活了。

阿里下场,不为外卖本身。外卖市场,一年只有300亿利润,但却是一个低价高频的市场。过去,美团每天靠着这一高频业务,不断给酒旅、到店综合和实物电商领域引流。特别是后者,为阿里和京东等电商平台的核心腹地。

阿里一方面要阻击美团用“高频打低频”的威胁,另一方面也是电商增长趋稳以后,为平台再造新增长引擎。按照财报电话会的说法,淘宝闪购日活已到1.5亿,单日峰值1.2亿单,8月带动手淘DAU增长20%,带来了广告和CMR(客户管理收入)的上涨。

8月29日,财报发布后的第二天,阿里巴巴美股股价大涨12.9%,总市值突破3200亿美元。但需注意的是,二季度财报为2025年4-6月的数据,而财报电话会说的是8月的最新情况,因此两者之间存在时间错位。

二季度,美团付出少赚121亿元的代价,主要是以高补贴防守京东。而淘宝闪购正式参战,阿里系全线压上,大约是在6月下旬(6月20日起,淘宝闪购联合饿了么、支付宝发放大量餐补)。6月23日,淘宝闪购对外宣布,日订单突破6000万单。考虑到饿了么2000万单的基础,新增订单其实只有不到4000万单。

7月初,美团发出“反内卷宣言”,试图引导行业回归理性,但未能奏效。随着阿里不断加大用户补贴与履约投入,美团也随之跟进。二季度的财报电话会中,王兴也称,当竞争持续升级、愈发激烈时,必将全力以赴捍卫市场地位。

进入三季度,考虑到外卖拖累整体利润(二季度京东净利润达67.1亿元,同比下降50.6%,减少64亿元),以及市场竞争加剧以后,京东外卖的补贴力度和时间都已缩短,重点转向品质外卖,将即时零售视为消费场景的补充,而非颠覆。

接下来的三四季度,才是美团集中火力对抗淘宝闪购的时期。进入8月以后,两大平台的竞争升级,双方都拿出更大的投入参与对决。根据亿邦动力的调查,双方的竞争也在从补贴转向复杂巷战,比拼各自的生态综合实力。(参考阅读《外卖大战秋季攻势:一场失去的胜利》)

观察人士认为,三季度竞争升级,双方的业绩或将有新的变数,甚至出现更大的亏损。在财报电话会上,美团高管称将在保持外卖规模优势的基础上增加补贴,以此确保价格竞争力和稳定的履约体验,预计“核心本地商业”业务三季度会出现较大规模的亏损。

随着竞争深入,外卖大战正在不可逆转地改变即时零售乃至电商的格局。多年来,在即时零售市场,美团占据七成份额,饿了么占据两成份额,京东占据一成左右。如今美团仍然占据优势,但淘宝闪购的份额正在扩大。

外卖大战补贴的核心品类是茶饮等,天气转凉后单量开始下降。三大平台投入数百亿元补贴,一旦补贴退潮,平台必须回答:如何留住这些价格敏感型消费者?

阿里称,下一步将聚焦于提升经营效率和整合饿了么与闪购的双端运营。美团则将持续优化其骑手网络与社保等合规成本、提升补贴精准度,巩固其服务体验护城河。而京东,或将退出全品类补贴,转向高端消费与供应链协同。

意外的受益者

置身事外的拼多多和抖音,显然成了这场补贴大战的潜在受益者。过去几年,快速兴起的社交电商和直播带货,对传统货架电商构成很大的挑战。但进入2025年,当阿里巴巴和京东将矛头对准美团以后,拼多多等迎来战略上的回旋空间。

美团、阿里和京东的补贴大战,将外卖打成一片焦土,让蛰伏中的抖音坐不住了。7月29日,据媒体报道,抖音超市业务将被并入小时达,以提升即时零售的效能。

对抖音来说,这同样是一场输不起的战斗,关键在于找到突破口。抖音从2022年涉足外卖,由团餐到家切入,经过三年探索调整,最终收缩并入生活服务。今年,抖音曾对外披露,生活服务的重点是到店业务,没有自建外卖的打算。而到店的“随心团”,6月30日起,也由全量开放变为定向邀请,仅准入“品质商户”。

抖音一边收缩外卖与到店,一边将次日达超市业务并入小时达,显然是既往不恋,选择向前看,加码以标品为主的即时零售。如果说前期爆单的主要是茶咖和餐饮,那么后期交叉销售,可能会逐渐将战火引至果蔬生鲜和生活日百等,后者正是抖音的优势品类。

最近,各大平台相继发布季度财报,即时零售成为关注焦点。阿里、京东、美团都在即时零售方面进行了大规模投入。但拼多多并未对是否会投入即时零售业务方面表态。

拼多多管理层在财报电话会中表示:“在过去这个季度,行业竞争进一步加剧,我们看到主要市场参与者在新业务模式上投入了大量资源。在这样的背景下,公司二季度的收入增速进一步放缓,经营利润连续第二个季度出现明显下滑。”

就在巨头纷纷加码外卖和即时零售之际,美团旗下“美团优选”于6月23日宣布调整,退出部分亏损区域,进行战略转型升级。这一动作被业内视为美团进一步聚焦核心业务、提升运营效率的表现。美团优选的“撤退”,却意外为拼多多旗下“多多买菜”带来扩张机会。

据消费新声报道,此前在甘肃天水、山西晋中、山东德州、江西赣州等地,多多买菜迅速接管原属美团优选的团长及配送站点,并积极争取原区域供应商与合作资源。有分析认为,美团优选此前已验证过的、具有一定业绩基础的市场点位,正被拼多多快速吸收。

截至目前,多多买菜的提货点已覆盖全国超过70%的行政村。在重庆、成都、西安等城市,多多买菜日单量已突破百万。在部分区域,拼多多已经将“冲刺销量、扩大市场份额”定为夏季重点目标,短期盈利不再是首要考量。

拼多多管理层在回应中强调,“买菜业务比较艰苦,需长期大量投入”,并表示尽管有竞争对手退出,拼多多仍不会松懈,反而将进一步加大符合业务规划的投入。在他们看来,买菜业务是拼多多电商生态的自然延伸,尤其生鲜品类在传统电商供应链中存在高损耗痛点,因此拼多多选择下场自建能力。

8月25日,拼多多发布2025年二季度财报,营收1040亿元,同比增长7%,净利润307.5亿元同比下降4%。尽管净利润连续下滑,但考虑到其扶持计划的投入,这并不让人意外。今年以来,拼多多股价累计涨幅28.39%,截至9月2日,最新市值达到1727.57亿美元。

凭借其在下沉市场的积累和执行力,拼多多或将成为这轮“巨头混战”中意外的受益者。(亿邦动力)

免责声明:本网信息来自于互联网,目的在于传递更多信息,并不代表本网赞同其观点。其内容真实性、完整性不作任何保证或承诺。由用户投稿,经过编辑审核收录,不代表头部财经观点和立场。

证券投资市场有风险,投资需谨慎!请勿添加文章的手机号码、公众号等信息,谨防上当受骗!如若本网有任何内容侵犯您的权益,请及时联系我们。

相关文章

-

AI教父辛顿最新警告:杀手机器人或将带来更多战争,最大担忧是AI接管人类

2025-09-030阅读

-

三大运营商回应是否支持eSIM版iPhone:暂未接到通知

2025-09-030阅读

-

三星Galaxy Note系列成为历史,系列最终章Note 20结束软件更新

2025-09-030阅读

-

即梦AI正式上线火山引擎:面向企业开放API服务

2025-09-030阅读

-

比亚迪:2024年、2025年上半年国内纳税总额分别约510亿元、271亿元

2025-09-030阅读

-

华为MatePad Mini小平板核心参数曝光:麒麟9010,可插卡通话

2025-09-030阅读

-

三星三大王炸:三折叠手机紧追华为,XR头显硬刚苹果,AI眼镜大招来了

2025-09-030阅读

-

JBL 推出升级版 TUNE 系列耳机:支持 ANC、空间音频,50 欧元起

2025-09-030阅读

-

押注“国产英伟达”!东芯股份2.11亿元再投亏损GPU公司,股价狂飙难掩主业连亏

2025-09-030阅读

-

打响央企新能源突围战,岚图推出首款800V智能超混MPV |聚焦2025成都车展

2025-09-030阅读